(Crédits photo : Adobe Stock - )

Le secteur pétrolier a toujours été bien représenté sur les marchés financiers : TotalEnergies, par exemple, a été longtemps la première capitalisation boursière du CAC 40, et a pesé jusque 10% de sa valeur totale de marché.

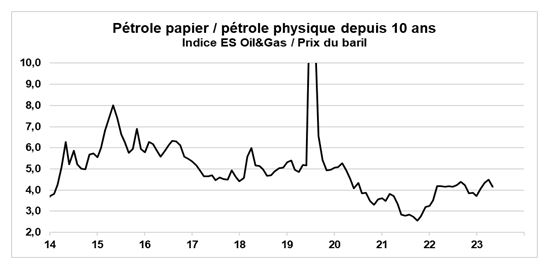

Ce n'est plus le cas aujourd‘hui, et on peut même dire que le secteur pétrolier est mal aimé en Bourse. La comparaison entre le « pétrole papier » (le cours de l'indice « Energy Minerals » de Facstet) avec le cours du pétrole physique (le baril de Brent) est éloquente : cette mesure a été divisées par 2 entre 2014-2020 et depuis 2020; le pétrole papier évalue implicitement deux fois moins cher le pétrole physique depuis 3 ans qu'au cours *des années 2014-2020.

Source : Factset et Phiadvisor Valquant

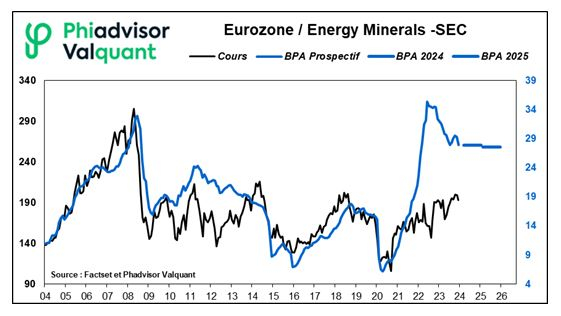

Pourtant, les performances fondamentales du secteur pétrolier ont été très favorables : l'indice de bénéfice a atteint des sommets inédits en 2022, avec une multiplication par plus de 5 par rapport au point bas de 2020. Le record de 2008, lorsque le cours du baril dépassait 100$ en moyenne sur l'année, a même été dépassé.

Pourtant, le cours de Bourse du secteur des pétrolières n'a pas suivi ces remarquables performances. Il a bien sur rebondi et accompagné la hausse des profits en 2021 et 2022, mais courant 2023 le freinage a été marqué. Il n'a pas dépassé le plus haut du cycle précédent (juillet 2018, lui-même plus bas que le haut de cycle d'avril 2014). En fait, la tendance boursière du secteur pétrolier est stable ou légèrement baissière depuis 20 ans, alors que le niveau des profits actuels est 50 à 100%¨supérieure à la moyenne des 20 dernières années.

Source : Factset et Phiadvisor Valquant

En conséquence, le ratio du cours rapporté aux bénéfices, le PER, n'a cessé de baisser, à tel point que le plus haut actuel (6,7 fois le bénéfice prospectif début mars 2024) correspondent aux plus bas de la période 2024-2020, observés en novembre 2008 (6,8X), novembre 2011 (6,6X) et juillet 2012 (6,5)…

Comment expliquer une telle désaffection ? Nous avançons plusieurs arguments.

1/ La lutte conte le réchauffement climatique a clairement mis les compagnies pétrolières sur le ban des accusés. Outre la réduction potentielle de la demande de pétrole associée à l'utilisation d'énergies renouvelables et subventionnées, la « chasse au pétrole » (et aux compagnies pétrolières) a commencé : certaines banques ont décidé de ne plus financer les compagnies, et les agences de notation financières et extra financières les sanctionnent en abaissant leurs notes. Selon nous, c'est un très mauvais procès qui est fait aux compagnies pétrolières, mais c'est une explication crédible de la contreperformance relative du secteur.

2/ Définitivement, le marché des actions aime la croissance future, et ne salue jamais à sa juste valeur les performances réalisées. Ainsi, il fait en quelque sorte l'impasse sur le niveau actuel des bénéfices des compagnies pétrolières, qui demeure considérable. En fait, il n'est sensible qu'à la baisse potentielle (et réelle) des bénéfices qui apparait dans la réalité des comptes de 2023, et dans celles des prévisions pour 2024 et 2025. Une baisse des bénéfices pendant trois années de suite est rédhibitoire…même si son niveau est très élevé. C'est une explication essentielle de la contreperformance relative actuelle et probablement à venir du secteur.

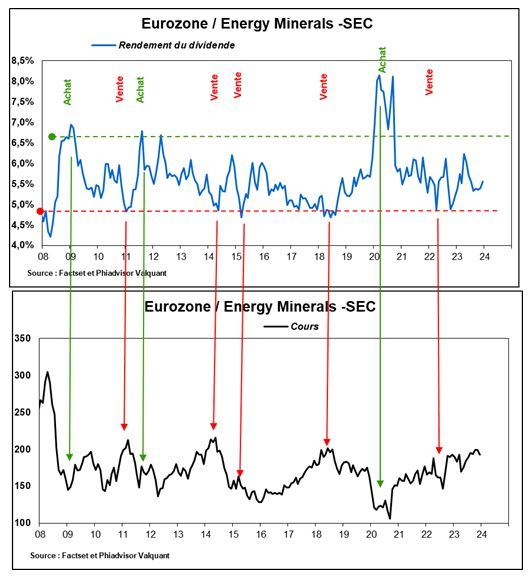

3/ En conséquence, la notion de rendement du dividende prend toute son importance : la rentabilité que l'actionnaire ne perçoit pas via le cours de Bourse, est obtenue par le dividende. Le secteur pétrolier a ceci de séduisant que son dividende est en quelques sorte « garanti » : celui de TotalEnergies a été stable ou en croissance depuis 20 ans. Le marché considère qu'il n'y a pas de croissance dans le secteur pétrolier, mais qu'en revanche il est capable de payer un dividende élevé sans mettre en cause son capital. Le rendement moyen du secteur depuis 15 ans atteint 5,5%, et oscille entre 4,5% et 6,5%, avec une certaine régularité. Cette régularité peut être exploitée pour acheter ou vendre le secteur. En effet, lorsque le rendement descend en dessous de 4,5%, le cours du secteur a tendance à baisser, et inversement, lorsqu'i dépasse 6,5%, il a tendance monter.

Source : Factset et Phiadvisor Valquant

Cette règle simple fonctionne bien et nous incite aujourd'hui à une certaine prudence sur le secteur des compagnies pétrolières...

1 commentaire

Vous devez être membre pour ajouter un commentaire.

Vous êtes déjà membre ? Connectez-vous

Pas encore membre ? Devenez membre gratuitement

Signaler le commentaire

Fermer